增值税纳税人2011年12月1日以后缴纳的技术维护费(不含补缴的2011年11月30日以前的技术维护费),可凭技术维护服务单位开具的技术维护费发票,在增值税应纳税额中全额抵减,不足抵减的可结转下期继续抵减。技术维护费按照价格主管部门核定的标准执行。

在日常咨询中,增值税税控系统专用设备和技术维护费用的抵减一直是一个经久不衰的热点问题。为此,小编整理了相关政策和常见问题,结合增值税申报表的填写,来给大家来详细解读:

政策依据

1、《财政部 国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税〔2012〕15号)规定:

“自2011年12月1日起,增值税纳税人购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费(以下称二项费用)可在增值税应纳税额中全额抵减。现将有关政策通知如下:

一、增值税纳税人2011年12月1日(含,下同)以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。增值税纳税人非初次购买增值税税控系统专用设备支付的费用,由其自行负担,不得在增值税应纳税额中抵减。

增值税税控系统包括:增值税防伪税控系统、货物运输业增值税专用发票税控系统、机动车销售统一发票税控系统和公路、内河货物运输业发票税控系统。

增值税防伪税控系统的专用设备包括金税卡、IC卡、读卡器或金税盘和报税盘;货物运输业增值税专用发票税控系统专用设备包括税控盘和报税盘;机动车销售统一发票税控系统和公路、内河货物运输业发票税控系统专用设备包括税控盘和传输盘。

注:根据国家税务总局公告2015年第99号,货物运输业增值税专用发票自2016年7月1日起全面停止使用,货物运输服务使用增值税税控系统开具增值税发票。

二、增值税纳税人2011年12月1日以后缴纳的技术维护费(不含补缴的2011年11月30日以前的技术维护费),可凭技术维护服务单位开具的技术维护费发票,在增值税应纳税额中全额抵减,不足抵减的可结转下期继续抵减。技术维护费按照价格主管部门核定的标准执行。

三、增值税一般纳税人支付的二项费用在增值税应纳税额中全额抵减的,其增值税专用发票不作为增值税抵扣凭证,其进项税额不得从销项税额中抵扣。

……”

2、《国家发展改革委关于降低增值税税控系统产品及维护服务价格等有关问题的通知》(发改价格〔2017〕1243号)规定:

(1)金税盘零售价格降为200元;税控盘零售价格降为200元;报税盘零售价格降为100元。

(2)技术维护服务费,每户每年每套降为280元;对使用两套及以上税控系统产品的,从第二套起减半收取技术维护服务费用。

常见问题

1、购买的增值税税控系统专用设备是否都可以抵减?

答:购买的增值税税控系统专用设备仅初次可以抵减,如果丢失或损毁重新购买则无法抵减。

2、企业股买的税控设备分开票机是否可以抵减?

答:初次购买的增值税税控系统专用设备包括分开票机,因此可以抵减。

3、增值税税控系统专用设备和技术维护费用抵减,是否应取得增值税专用发票?

答:购买增值税税控系统专用设备应取得增值税专用发票;技术维护费发票无特别要求,专票或普票均可。

4、小规模纳税人取得的增值税税控系统专用设备和技术维护费发票能否抵减税额?

答:只要是增值税纳税人,不管是一般纳税人还是小规模纳税人,取得的两项费用发票均可以全额抵减税额。

5、购买的卷票开票机、支付的远程认证服务费等可否全额抵减税额?

答:根据文件规定,仅增值税防伪税控系统的专用设备和技术维护费可以全额抵减税额。增值税防伪税控系统的专用设备包括金税卡、IC卡、读卡器或金税盘和报税盘;机动车销售统一发票税控系统。一般纳税人支付的上述设备的购买费用,取得专票的,可作为进项抵扣。技术维护费是指为增值税税控系统专用设备支付的服务费,不包括其它类型的服务费。除上述以外的设备费用和服务费,一般纳税人取得增值税专用发票的,可作为进项抵扣。

6、小规模纳税人购买税控设备未抵减税额的,转为一般纳税人之后是否可以继续抵减?

答:可以继续抵减,申报时可填入《增值税纳税申报表附列资料(四)》和《增值税减免税申报明细表》减税项目的发生额里。

7、一般纳税人取得的增值税税控系统专用设备和技术维护费用的专票,是否需要认证?

答:一般纳税人支付的两项费用在增值税应纳税额中全额抵减的,其增值税专用发票不作为增值税抵扣凭证,其进项税额不得从销项税额中抵扣。若认证抵扣的,需要进项转出。

税控设备及服务费全额抵减申报表填报

一、一般纳税人

填报涉及表格:

1、《增值税纳税申报表附列资料(四)》:

需要将当期发生的税控设备费及服务费抵减金额填写在第1栏第2列及第3列中,将本期需要使用抵税的金额填写在第4列中。若本期应纳税额小于可抵减金额,则余额应该填报在第5列中。

2、《增值税减免税申报明细表》:

“减税性质代码及名称”栏次选择“0001129914购置增值税税控系统专用设备抵减增值税”;其它栏次填报与附表四相同。

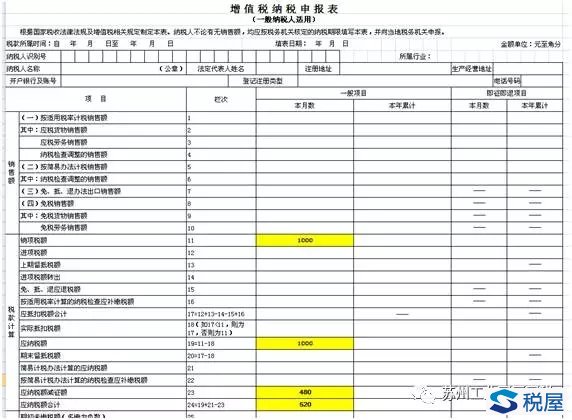

3、《增值税纳税申报表(适用于一般纳税人)》主表:

第23栏‘应纳税额减征额’将会根据附表四和《增值税减免税申报明细表》“本期实际抵减税额”自动带出数据进行抵减。当本期减征额小于或等于第19栏“应纳税额”与第21栏“简易征收办法计算的应纳税额”之和时,按本期减征额实际填写;当本期减征额大于第19栏与第21栏之和时,按本期第19栏与第21栏之和填写。

例:某企业为货物销售按月申报一般纳税人,8月首次购买税控设备,支付费用200元,取得增值税专用发票,并于当月支付全年技术维护服务费280元,取得一份增值税普通发票。该纳税人本月应纳税额为1000元。如需享受税控设备全额抵减优惠,申报表应填报如下:

《税屋》提示——被遮挡部分无内容

《税屋》提示——被遮挡部分无内容

《税屋》提示——被遮挡部分无内容

二、小规模纳税人

1、《增值税减免税申报明细表》:

“减税性质代码及名称”栏次选择“0001129914购置增值税税控系统专用设备抵减增值税”,填写本期发生额、本期应抵减税额和本期实际抵减税额。若本期应纳税额小于可抵减金额,则余额应该填报在第5列中。

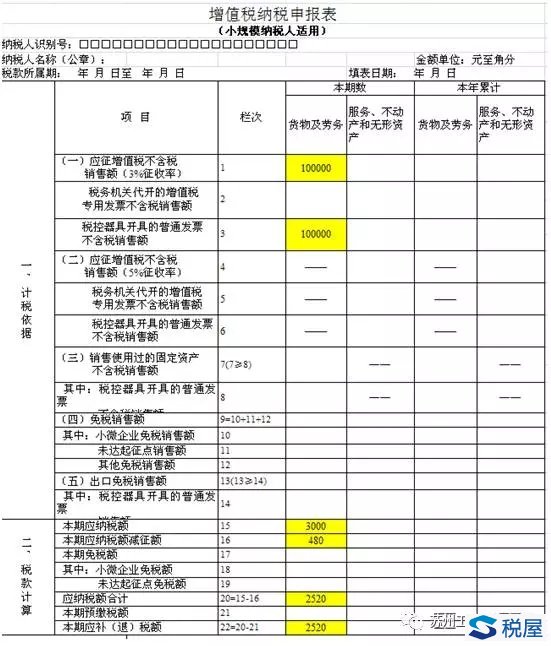

2、《增值税纳税申报表(适用于小规模纳税人)》主表:

第16栏‘应纳税额减征额’将会根据《增值税减免税申报明细表》“本期实际抵减税额”自动带出数据进行抵减。当本期发生额小于或等于第15栏“本期应纳税额”时,按本期实际发生额填入第16栏“本期应纳税额减征额”;当本期发生额大于第15栏“本期应纳税额”时,按本期第15栏“本期应纳税额”的金额填入第16栏“本期应纳税额减征额”,本期减征额不足递减部分结转下期继续抵减。

例:某企业为按季度申报小规模纳税人,9月首次购买税控设备,支付费用200元,取得增值税专用发票,并于当月支付全年技术维护服务费280元,取得增值税普通发票。该纳税人本季度开具增值税普通发票不含税销售额100000元。如需享受税控设备全额抵减优惠,申报表应填报如下:

《税屋》提示——被遮挡部分无内容

本文转载自税屋网,原文链接:https://www.shui5.cn/article/af/113903.html